2023-04-18

2023-04-18

次浏览

次浏览

2022年全球半导体产业进入回调周期,尤其下半年全球半导体销售额及需求增速显著放缓,晶圆厂商资本支出缩减,全球半导体割裂,对半导体周期的感知越发深入。劲邦资本科技投资部俞汉扬就历史维度理清半导体的周期性和成长性,探索行业投资思路。

半导体行业发展特征-周期性波动伴随、成长性是主旋律

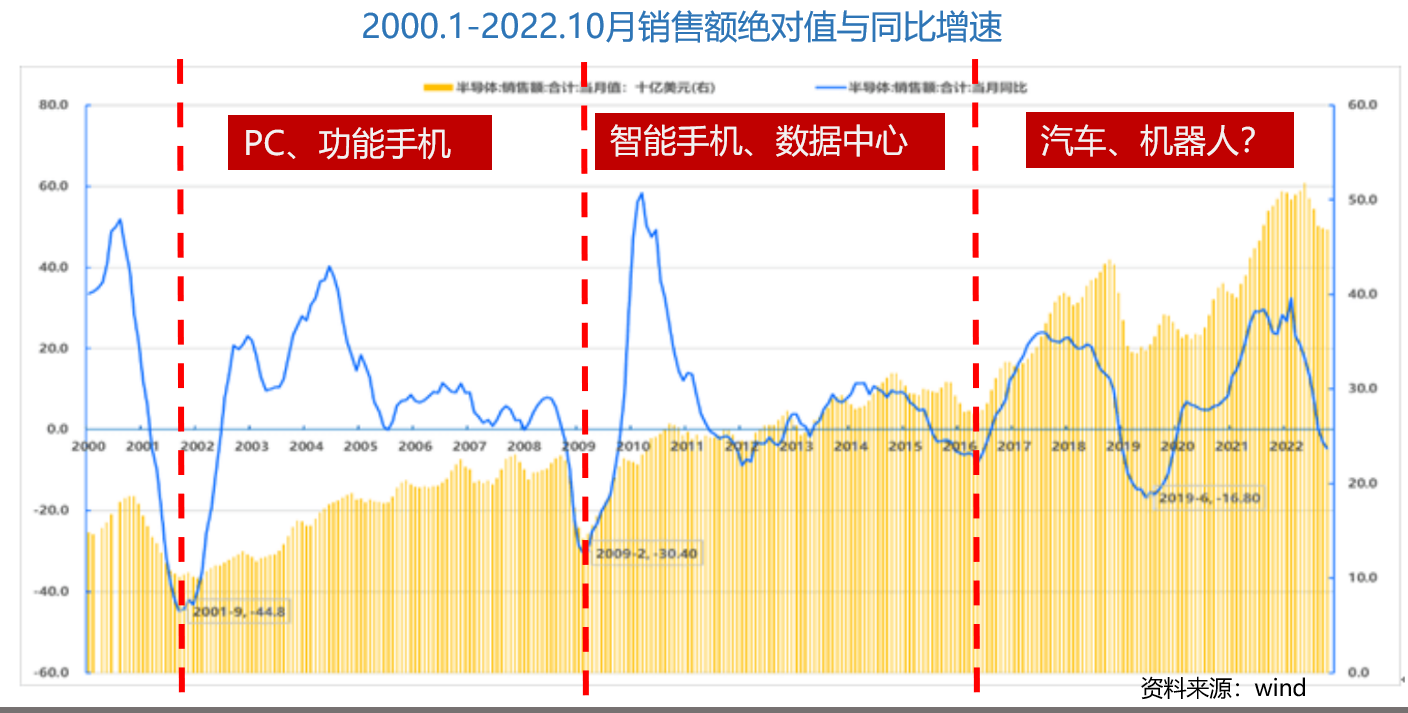

历史维度看,周期性必然存在,每一轮半导体周期跟全球的宏观周期高度匹配,每一次经济危机或泡沫都会传导至半导体行业,半导体周期波动非常明显,从2000年到2022年的半导体销售额当月同比走势图来看,基本三年一小周期,十年一大周期。

但是拉长来看,每一次大周期之后都是更强大的繁荣,其背后是终端应用的新场景革命不断诞生,从PC、手机、数据中心扩展到如今的汽车、机器人等。半导体整体销售额已从2000年月均10亿+美元规模壮大到2022年月均50亿美元。

时代是进步的,周期性是跳跃的音符,成长性才是主旋律。回到产业历史进程来看,是个顺势的过程。时代不停变化,半导体产业链条形态随之变化。

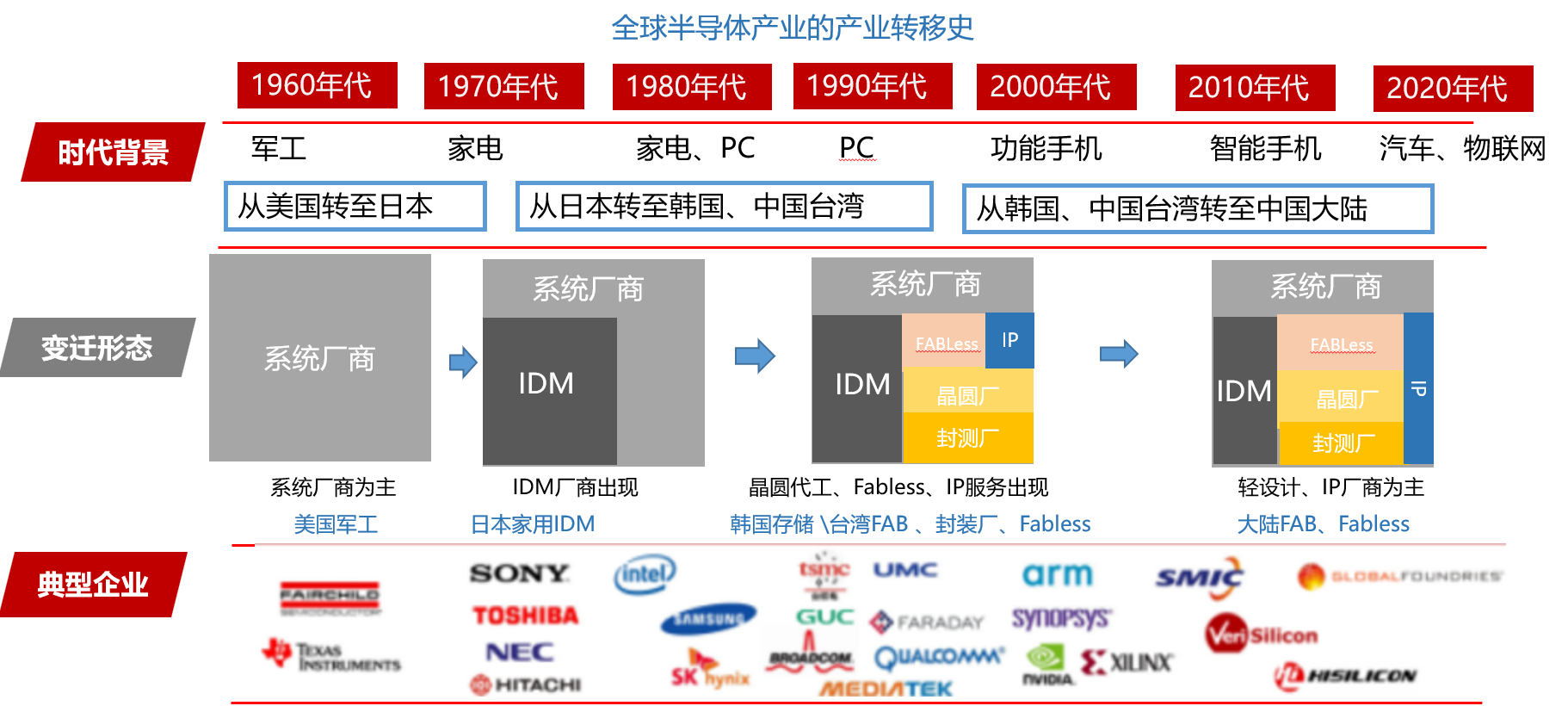

首先观察半导体历史,晶体管1947诞生在美国贝尔实验室,开启半导体技术的产业化之路,产业化需求最初由美国的军工国防支撑,五六十年代美国军方的采购订单,为硅谷半导体企业提供了70%的研发经费。七十年代日本索尼带头引发的家电业兴起,半导体产业也从美国转至日本, IDM模式(设计制造封测流程一体化)出现;八十、九十年代,PC开始互联网时代,已有发展模式效率跟不上需求,产业链进一步全球化分工协作,从日本转移至韩国和中国台湾,在韩国成就了三星、LG、海力士等存储芯片巨头,在中国台湾成就了逻辑芯片代工龙头台积电;在美国则不断涌现各个领域的高性能芯片设计龙头,有通信领域高通、博通;有CPU英特尔、AMD等;进入21 世纪,手机的普及与高频次的迭代升级、大陆消费电子崛起,带动海外大厂和海外学子纷纷进入中国大陆,产业从中国台湾转移至中国大陆,发展至今在中国大陆逐渐形成了完整产业链。

三次大的产业转移,是产业链全球化高效协作的渴求拉动,是行业需求红利、政策红利、技术红利的共同推动,所呈现出的全球化状态是各国科技文化及长期博弈而形成各家所长的结果。

但是这一高效的全球化,被愈演愈烈的贸易战打破。

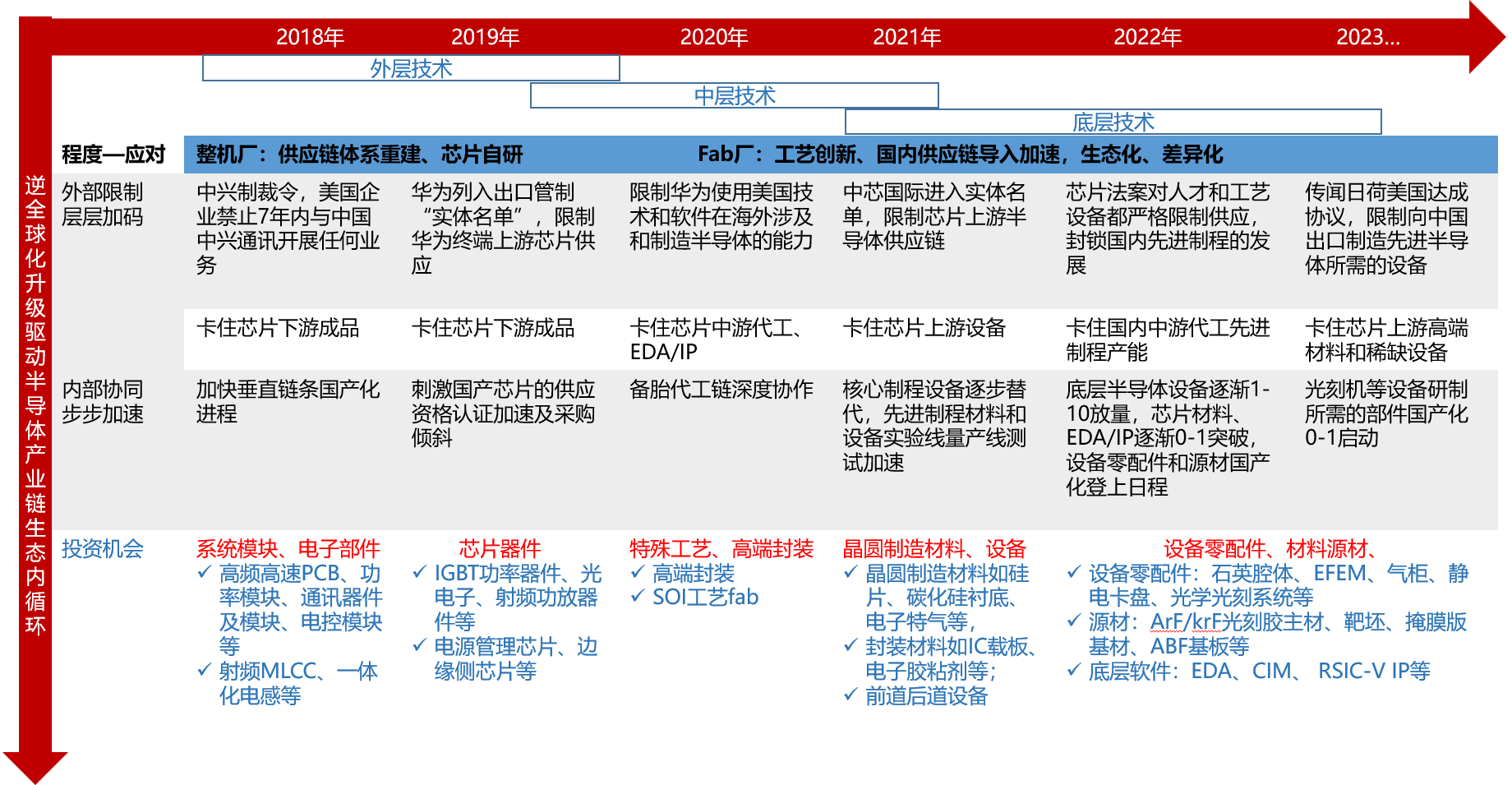

2018年以来,美国加码对华半导体管制,对于中国半导体的制裁策略是层层递进。从一开始制裁国内通讯设备整机厂华为、中兴,在核心芯片供应端和电信运营商客户端直接打击,继而将FAB厂中芯国际列入实体清单,并逐步对上游核心设备及材料、甚至人才都限制供货。实质上是对核心技术的限制加码,逐渐从外层延伸到内层、底层,层层递进、阻碍技术进步。

逆全球化升级态势,驱动中国半导体产业链生态内循环加速。整机厂在重建供应链体系、加快国产化进程、倾斜国产芯片的采购甚至自研;晶圆厂产线去A化、加速核心材料、设备及设备零配件等产品验证进程。

在外压内推的双重动力下,供应链体系投资机会渐进式显现。先是外层的电子器件、系统模块、芯片器件,国产供应链迅速得以切入垂直供应链的比例迅速扩大,借助整机厂的资源业务支持,众多芯片器件厂商规模体量高速增长、短短几年实现上市;随着国产芯片自给率的提升、产品性能的升级继而推动中层的晶圆厂产能、先进封装产能需求激增、工艺迭代,再传导至底层材料设备的国产化机会。国内半导体设备、材料商在近两年收入利润增速远超以前。

半导体板块投资思路——芯有猛虎、细嗅”强微”

整个投资思路概括为八字:芯有猛虎、细嗅”强微”。目前国内产业链各环节与国外差距都很大,相对在全球有一席之地的封测端,自主程度也仅占到20%,而且主要是中低端封测。因此芯片要实现国产突破,必须求强和至微。

强技术主要包括满足相应场景的高性能、高可靠性、高集成度芯片、先进特色工艺制程、核心前道设备等,研发投入大、市场也大、具有大开大合的特点;微技术主要体现在材料端、EDA,研发所需投入及市场不算大,但是认证周期及突破难度不亚于强技术,一旦被限制,也会影响整个产业链条,是个小而美的机会。